Аналитик по продуктам УК «Ингосстрах-Инвестиции» Егор Шумилов

Сейчас многие россияне сталкиваются с выбором, куда инвестировать свои средства. Для некоторых предпочтительным вариантом остается недвижимость, в то время как другие считают, что это связано с лишними расходами и проблемами и поэтому отдают предпочтение облигациям.

Аналитик по продуктам УК «Ингосстрах- Инвестиции » Егор Шумилов проанализировал и сравнил доходности от сдачи в аренду жилья и инвестирования в инфляционные облигации .

При расчетах учитывалось, что срок инвестирования в оба инструмента — четыре года, прогнозируемая инфляция до 2028 года составит 7,82% годовых, а стоимость недвижимости и арендные ставки будут расти на уровне инфляции.

Доходность аренды квартиры

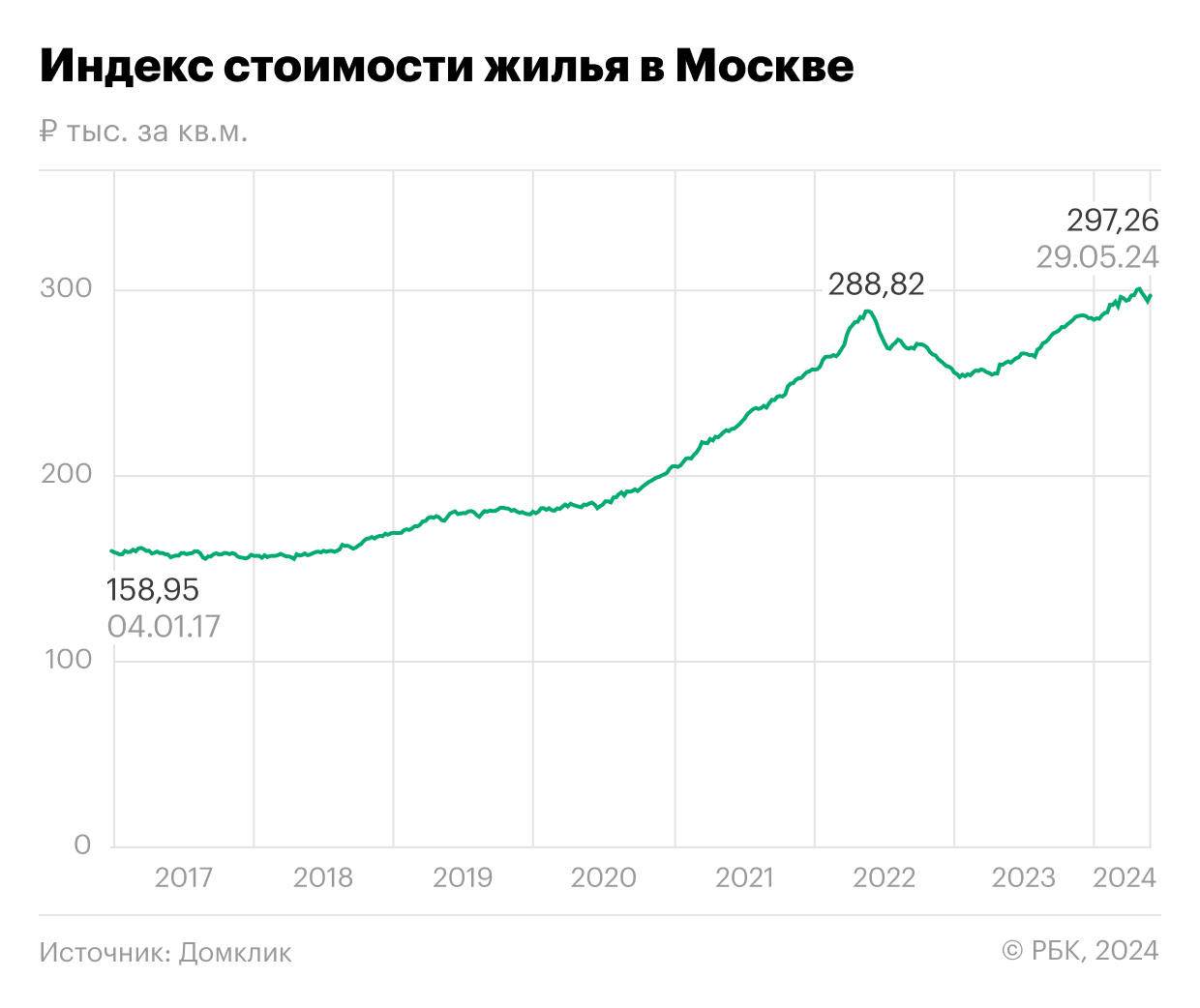

На вторичном рынке Москвы в апреле 2024 года средняя стоимость квадратного метра составляла ₽294,22 тыс. При этом средняя площадь квартиры равна 56,2 кв. м, что в сумме дает стоимость в ₽16,5 млн, без учета ремонта.

Динамика индекса стоимости жилья в Москве, по данным сервиса Домклик

Стоимость ремонта, как правило, добавляет около 30% к общей стоимости квартиры. Соответственно, изначальная инвестиция в квартиру будет составлять ₽21,5 млн. Сдав такую квартиру в аренду за ₽109 тыс. в месяц и отняв расходы на ее содержание (налог на имущество, оплачиваемый в декабре каждого года — ₽15976, ежемесячные амортизационные отчисления — ₽20669 и ЖКУ за вычетом водоснабжения и электроэнергии — ₽6500), можно получить средний чистый доход в размере ₽93 тыс. ежемесячно, что соответствует доходности в 10,03% годовых до вычета подоходного налога.

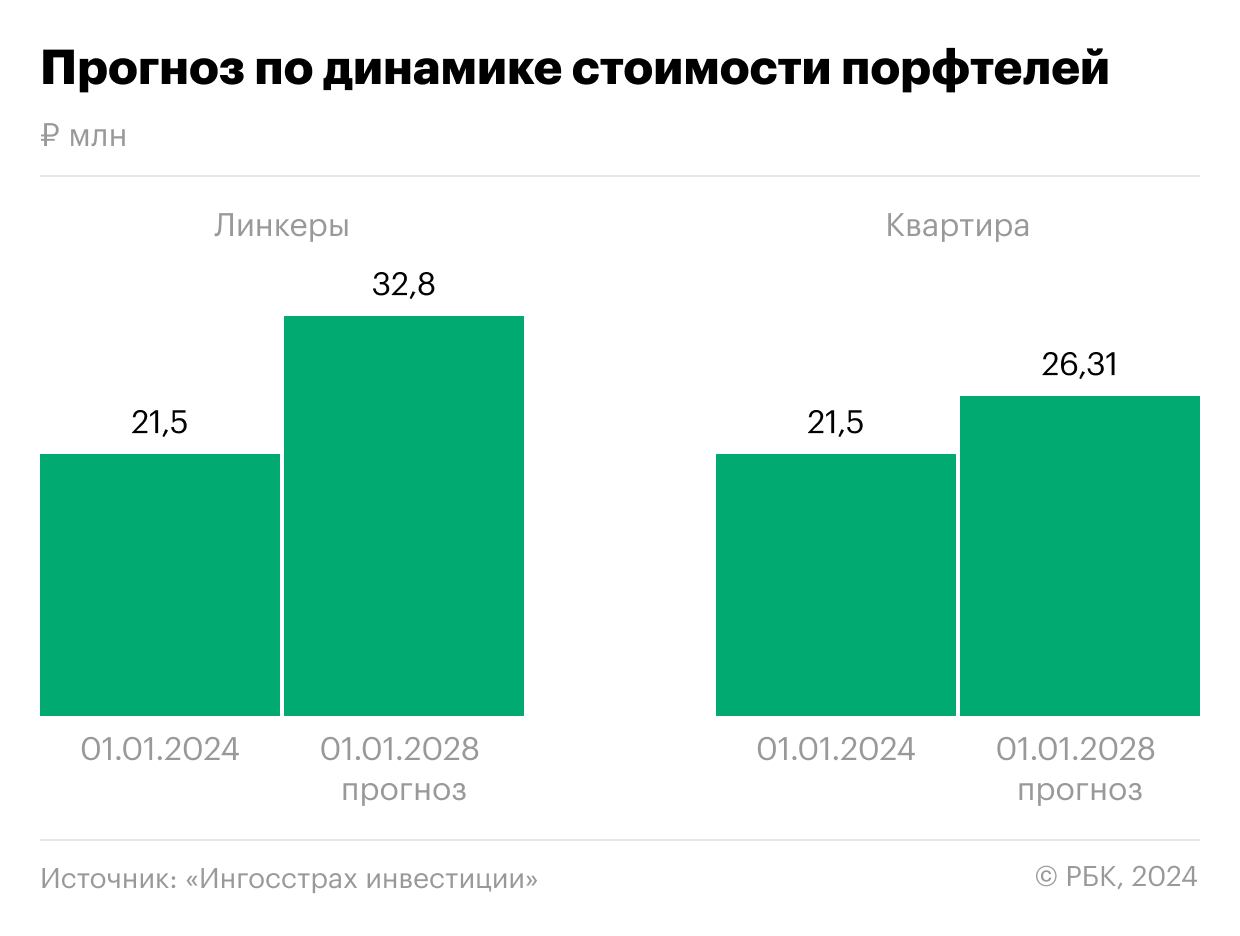

Стоимость продажи квартиры будет составлять ₽26,3 млн, которая складывается из роста цен на недвижимость — ₽22,34 млн и ремонт — ₽3,97 млн (80% ремонта). Если учитывать продажу квартиры через четыре года (в мае 2028-го), с учетом амортизации ремонта на 20% за данный период, средний месячный доход будет равен ₽192 тыс., а годовой будет равен ₽2,34 млн.

Рассмотрим также вариант, при котором инвестор приобретает студию площадью 24,1 кв. м, что будет соответствовать стоимости в ₽7,1 млн. Ремонт в такой квартире обойдется примерно в ₽2,1 млн, что увеличит размер изначальной инвестиции до ₽9,22 млн.

С учетом всех вышеперечисленных расходов с поправкой на студию (налог на имущество — ₽1206, ежемесячные амортизационные отчисления — ₽8863 и ЖКУ за вычетом водоснабжения и электроэнергии — ₽6500) и средней арендной ставкой в ₽58253, доходность такой инвестиции будет составлять 11,24% до вычета налогов.

Стоимость продажи студии будет составлять ₽11,3 млн (₽9,6 млн — рост цен на недвижимость и ₽1,7 млн — 80% ремонта). При продаже квартиры через четыре года, с учетом амортизации ремонта на 20% за данный период, средний месячный доход будет равен ₽92 тыс., а годовой — ₽1,11 млн.

Доходность инфляционных облигаций

Инфляционные облигации (ОФЗ-ИН), или линкеры, предлагают защиту от инфляции, корректируя свой номинал в соответствии с уровнем роста цен. Это означает, что при росте инфляции увеличивается и номинал облигаций.

По всем выпускам линкеров ставка купона составляет 2,5% годовых. Выпуск инфляционных облигаций ОФЗ-ИН 52002 на данный момент обеспечивает доходность около 7,13% годовых сверх инфляции (15,45% годовых до вычета налогов). Так, доходность уже погашенного выпуска ОФЗ-ИН 52001 за период с июля 2015 по август 2023 составила 95,82%.

Инвестируя те же ₽21,5 млн, которые были бы вложены в квартиру с ремонтом в Москве, по линкерам можно получить доход в размере ₽4,05 млн в год или ₽333 тыс. в месяц.

Расчетный прогноз стоимости портфелей